Αρκετά αρνητικές φαίνεται πως είναι οι εκτιμήσεις της Capital Economics για τα επόμενα χρόνια όσον αφορά τις χώρες της Ευρωζώνης αλλά και κατ’ επέκταση της χώρας μας, καθώς ο οίκος αναλύσεων προβλέπει μια μακράς διάρκειας λιτότητα που αναμένεται να κρατήσει για πολλά χρόνια.

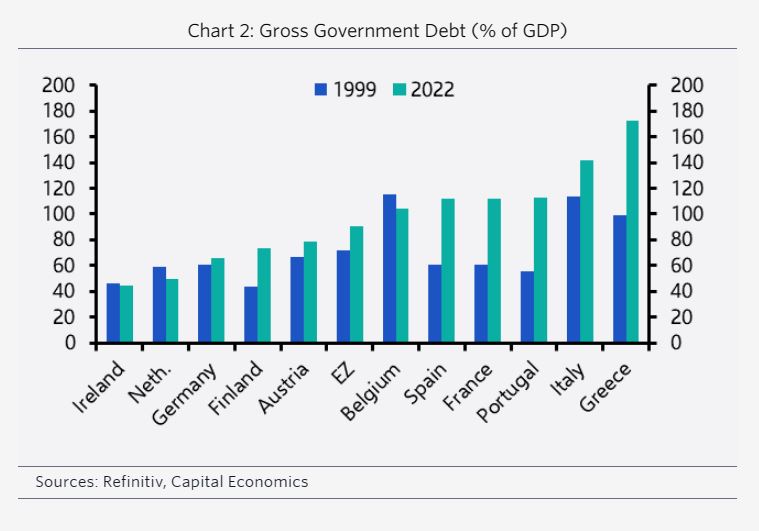

Παράλληλα, τονίζει ότι τα υψηλά χρέη χωρών της Ευρωπαϊκής Ένωσης -εν μέσω αύξησης του χρέους της Ελλάδας- τις καταδικάζουν σε χρόνια λιτότητας ενώ οι φτωχές προοπτικές ανάπτυξης αναμένεται να προκαλέσουν σύσφιξη της νομισματικής πολιτικής του μπλοκ και κατ’ επέκταση ακόμη βαρύτερες οικονομικές διαβρώσεις στο εσωτερικό των συγκεκριμένων κρατών-μελών της ΕΕ.

Ο οίκος αναλύσεων προειδοποιεί ότι ο κόσμος θα αρχίσει να βιώνει τις καθυστερημένες επιπτώσεις της σύσφιξης της νομισματικής πολιτικής, ενώ, όσον αφορά στο 2024, προβλέπει πτώση της ανάπτυξης, ειδικά εάν επαληθευτεί η τεράστια λιτότητα που εκτιμάται. Από την εν λόγω εκτίμηση της Capital Economics, συμπεραίνεται ότι επέρχονται περαιτέρω πλήγματα και για τα πιο ευάλωτα κοινωνικά στρώματα.

Ιταλικό δράμα

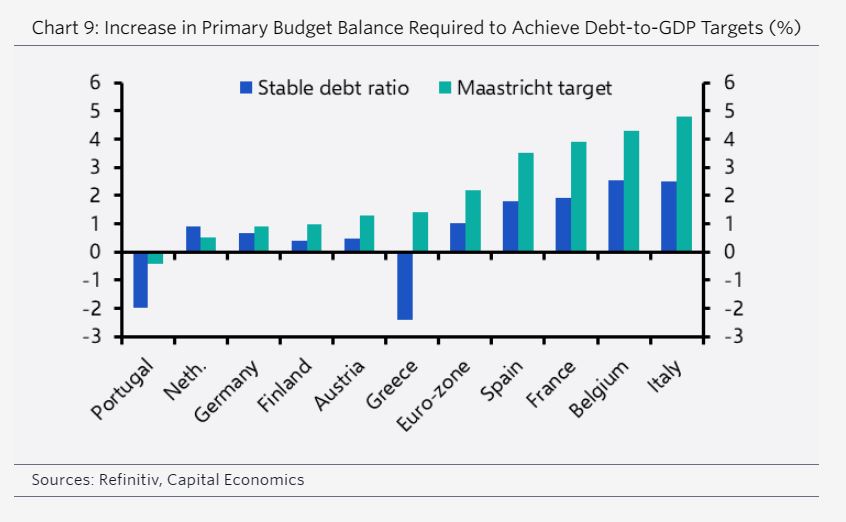

Οι μελέτες της ανεξάρτητης επιχείρησης οικονομικής έρευνας, η οποία εδρεύει στο Λονδίνο, καταδεικνύουν ότι στη χειρότερη κατάσταση -εν συγκρίσει με τις υπόλοιπες ευρωπαϊκές οικονομίες- είναι η Ιταλία, ενώ ακολουθούν η Γαλλία και το Βέλγιο που επίσης βρίσκονται σε δύσκολη δημοσιονομική κατάσταση.

Η εν λόγω ασφυκτική κατάσταση επιδρά αρνητικά στις προοπτικές ανάπτυξης της Ευρωζώνης, επισημαίνει η Capital Economics, συμπληρώνοντας ότι και στην περίπτωση της Ελλάδας, ο οίκος αναλύσεων υπολογίζει ότι απαιτείται πολύ πιο σφικτή δημοσιονομική πολιτική, προκειμένου να μειωθεί το χρέος στον στόχο του 60% του ΑΕΠ.

Καμπανάκι κινδύνου

Παράλληλα, ο οίκος αναλύσεων προειδοποιεί ότι το κενό ανάμεσα στα επιτόκια και την ανάπτυξη του ΑΕΠ -που αποτελεί βασική παράμετρο για τη δυναμική του χρέους- θα αυξηθεί περισσότερο στις χώρες της Ευρωζώνης από ό,τι σε άλλες ανεπτυγμένες οικονομίες, λόγω των φτωχών προοπτικών ανάπτυξης.

«Μαύρες» οι εκτιμήσεις για τις χώρες της Ευρωζώνης

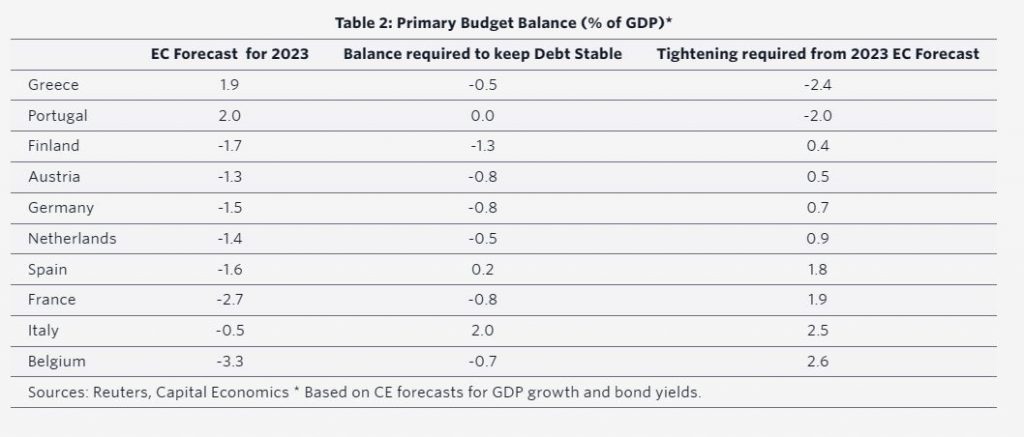

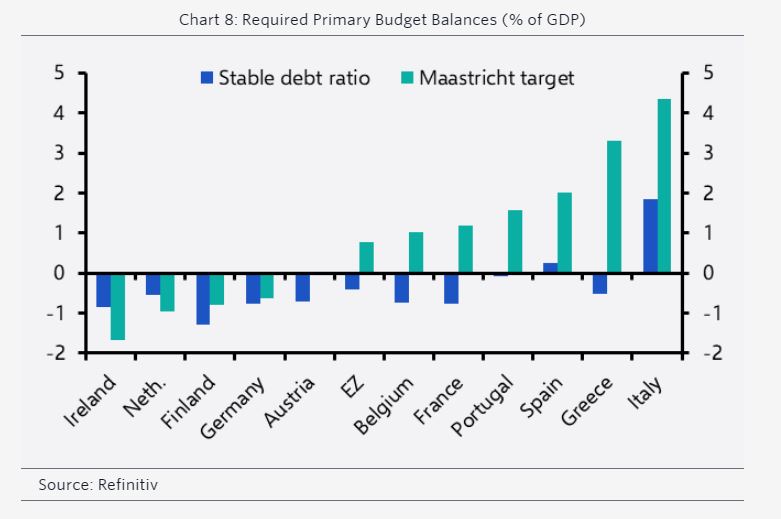

Η μεθοδολογία που χρησιμοποιεί η Capital Economics για να εκτιμήσει τη βιωσιμότητα των χρεών και την υγεία των δημόσιων οικονομικών των ευρωπαϊκών χωρών, είναι η εξέταση των δεικτών του μεγέθους του πρωτογενούς πλεονάσματος που απαιτείται για να διατηρηθεί ο δείκτης χρέους/ΑΕΠ σταθερός, της έκταση της δημοσιονομικής σύσφιγξης που απαιτείται για να διατηρηθεί το χρέος σταθερό και του μεγέθους των πρωτογενών πλεονασμάτων που απαιτούνται για να μειωθεί ο δείκτης του χρέους στον στόχο του Μάαστριχτ για 60% έως το 2050.

Οι πίνακες των μετρήσεων με την αντίστοιχη σειρά:

Εάν η Ευρωζώνη ακολουθήσει μια τέτοια πολιτική λιτότητας, το αποτέλεσμα θα είναι η αδύναμη ζήτηση και η χαμηλή ανάπτυξη, συμπεραίνει ο οίκος, επισημαίνοντας ότι οι συνέπειες θα επιδεινωθούν επειδή οι χώρες που έχουν τα περιθώρια να ακολουθήσουν πιο χαλαρή δημοσιονομική πολιτική (όπως η Γερμανία και η Ολλανδία) δεν αναμένεται να το πράξουν.

Κρίση εμπιστοσύνης

Μια άλλη εκτίμησή της Capital Economics είναι ότι, με τα χρέη να αυξάνονται, ενδέχεται οι επενδυτές να χάσουν την εμπιστοσύνη τους σε μία ή περισσότερες χώρες. Και σε αυτήν την περίπτωση, δεν είναι σαφές πώς θα αντιδρούσαν οι policymakers, με δεδομένο ότι το βασικό εργαλείο που έχει η ΕΚΤ στη διάθεσή της δεν προορίζεται για την αντιμετώπιση μιας κανονικής κρίσης φερεγγυότητας, αλλά μόνο μιας βραχυπρόθεσμης κρίσης εμπιστοσύνης.

Η πιο ριζοσπαστική λύση θα ήταν η ΕΕ να αναλάβει ένα μεγάλο μέρος των εθνικών χρεών, κάτι που ωστόσο θα απαιτούσε τεράστιες πολιτικές αλλαγές, υπογραμμίζει ο οίκος, που καταλήγει λέγοντας: «Και παρότι η Ευρώπη δείχνει να κάνει βήματα προς τα μπροστά κάθε φορά που πιέζεται από μια κρίση, η πρόσφατη άνοδος των λαϊκιστικών κομμάτων σε χώρες όπως η Γερμανία και η Ολλανδία δείχνει ότι το βήμα προς μια δημοσιονομική ένωση θα ήταν δύσκολο».